Abengoa

Abengoa

Informe Anual 2011

- Información Legal y Económico-Financiera

- Cuentas anuales consolidadas del ejercicio 2011

- Notas a las cuentas anuales consolidadas

-

Nota 01.- Información general

Abengoa, S.A. es la sociedad dominante de un grupo de sociedades (en adelante denominado Abengoa o Grupo), que al cierre del ejercicio 2011 está integrado por 583 sociedades: la propia sociedad dominante, 529 sociedades dependientes, 18 sociedades asociadas y 35 negocios conjuntos; asimismo, las sociedades del Grupo participan en 241 Uniones Temporales de Empresa. Adicionalmente, las sociedades del Grupo poseen participaciones accionariales en otras sociedades en grado inferior al 20%.

Abengoa, S.A. fue constituida en Sevilla el 4 de enero de 1941 como Sociedad Limitada y transformada en Anónima el 20 de marzo de 1952. Hasta el cierre del ejercicio 2009 su domicilio social se encontraba en Sevilla, en la Avenida de la Buhaira, nº 2. Con fecha 10 de abril de 2011, el Consejo de Administración acordó el traslado dentro del mismo término municipal de Sevilla, quedando inscrita en el registro mercantil con el domicilio de Campus Palmas Altas, C/ Energía Solar nº 1, 41014 Sevilla, con la consiguiente modificación al artículo 2 de los Estatutos Sociales.El objeto social está descrito en el Artículo 3 de los Estatutos. Dentro de la variada gama de cometidos que engloba el objeto social, Abengoa como empresa de ingeniería aplicada y equipamiento, aporta soluciones integrales en los sectores de energía, telecomunicaciones, transporte, agua, medio ambiente, industria y servicios.

La totalidad de las acciones están representadas mediante anotaciones en cuenta, y están admitidas a negociación oficial en las Bolsas de Valores de Madrid, Barcelona y el Sistema de Interconexión Bursátil (Mercado Continuo) desde el 29 de Noviembre de 1996. La Sociedad presenta puntualmente la información periódica preceptiva con carácter trimestral y semestral.

Abengoa es una compañía internacional que aplica soluciones tecnológicas innovadoras para el desarrollo sostenible en los sectores de energía y medioambiente, generando energía a partir del sol, produciendo biocombustibles, desalando agua del mar o reciclando residuos industriales.

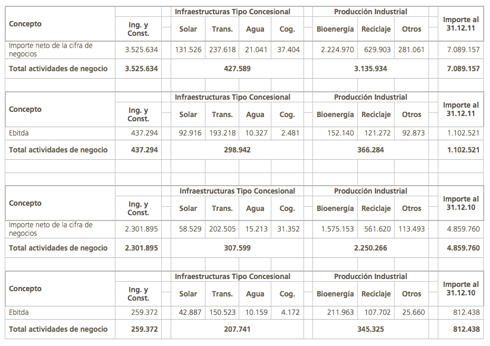

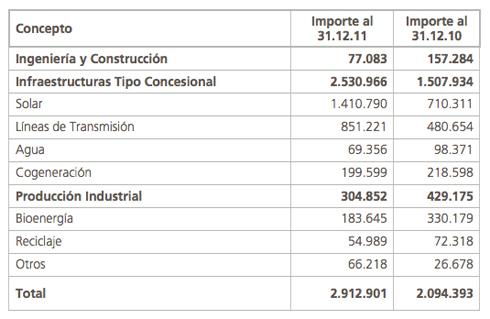

Durante el ejercicio 2011, los cambios producidos en la organización del Grupo han conllevado, entre otros, a la redefinición en las actividades y segmentos considerados por el Grupo así como la redefinición de su órgano máximo de decisión en la figura del presidente y consejero delegado de la compañía en línea con la normativa contable aplicable. Consecuentemente, se han identificado 8 segmentos operativos que se agrupan en 3 actividades de negocio (Ingeniería y construcción, Infraestructuras de tipo concesional y Producción Industrial).

Estas actividades están centradas en los sectores de energía y medioambiente e integran operaciones en la cadena de valor incluyendo I+D+i, desarrollo de proyectos, ingeniería y construcción, operación y mantenimiento de activos propios y de terceras partes.

Las actividades de Abengoa están organizadas para aprovechar su presencia a escala global así como para utilizar la experiencia en ingeniería y tecnología con la finalidad de fortalecer la posición de liderazgo.

En base a lo anterior, la actividad de Abengoa y la información financiera de gestión tanto interna como externa se configura bajo estas tres actividades y los ocho segmentos operativos que componen las mismas de acuerdo con la NIIF 8:

- Ingeniería y construcción; se trata de una actividad donde se aglutina toda el negocio tradicional de ingeniería en generación de energía, agua y plantas industriales con 70 años de experiencia en el mercado. Abengoa es especialista en la ejecución de proyectos complejos «llave en mano» de plantas termosolares; plantas híbridas solar-gas; plantas de generación convencional y de biocombustibles; infraestructuras hidráulicas, incluyendo grandes desaladoras; y líneas de transmisión eléctrica, entre otros. Esta actividad coincide con el segmento operativo.

- Infraestructuras de tipo concesional; se trata de una actividad donde se agrupan activos propios de carácter concesional, donde los ingresos están regulados mediante contratos de venta a largo plazo, tipo compra garantizada ("take or pay") o suministro-venta de energía ("power purchase agreement"). Incluimos en esta actividad la operación de plantas de generación eléctrica (solares, cogeneración o eólicas) y de desalación, así como de líneas de transmisión. Son activos sin riesgo de demanda, por lo que nuestros esfuerzos se centran en su óptima operación.

Esta actividad está actualmente formada por 4 segmentos operativos:

-

Solar – Operación y mantenimiento de plantas de generación de energía solar, principalmente con tecnología termosolar;

-

Transmisión – Operación y mantenimiento de infraestructuras de líneas de transmisión de alta tensión;

-

Agua – Operación y mantenimiento de instalaciones de generación, transporte, tratamiento y gestión de agua incluidas plantas de desalación, tratamiento y purificación de agua;

-

Cogeneración - Operación y mantenimiento de centrales eléctricas convencionales.

- Producción industrial; se trata de una actividad donde se agrupan los negocios de Abengoa con un alto componente tecnológico, como los biocombustibles, el reciclaje de residuos industriales o el desarrollo de tecnología termosolar. En estas actividades, la compañía ostenta una posición de liderazgo importante en los mercados geográficos donde opera.

Esta actividad está formada por 3 segmentos operativos:

-

Biocombustibles – Producción y desarrollo de biocombustibles, principalmente bioetanol para el transporte, que utiliza cereal, caña de azúcar y semillas oleaginosas (soja, colza y palma) como materias primas.

-

Reciclaje – Sector de reciclaje de residuos industriales principalmente de polvo de acería, aluminio y zinc.

-

Otros – En este segmento se recogen actividades relacionadas con el desarrollo de tecnología termosolar, tecnología de la gestión del agua, y negocios tecnológicos innovadores como el hidrógeno o la gestión de cultivos energéticos.

Estas cuentas anuales consolidadas han sido formuladas por el Consejo de Administración el 23 de febrero de 2012.

En la página web www.abengoa.com puede consultarse toda la documentación pública sobre Abengoa.

- Ingeniería y construcción; se trata de una actividad donde se aglutina toda el negocio tradicional de ingeniería en generación de energía, agua y plantas industriales con 70 años de experiencia en el mercado. Abengoa es especialista en la ejecución de proyectos complejos «llave en mano» de plantas termosolares; plantas híbridas solar-gas; plantas de generación convencional y de biocombustibles; infraestructuras hidráulicas, incluyendo grandes desaladoras; y líneas de transmisión eléctrica, entre otros. Esta actividad coincide con el segmento operativo.

-

Nota 02.- Resumen de las principales políticas contables

A continuación, se describen las principales políticas contables adoptadas en la preparación de las Cuentas Anuales Consolidadas.

2.1. Bases de presentación

Las Cuentas Anuales Consolidadas a 31 de diciembre de 2011 se han preparado de acuerdo con las Normas Internacionales de Información Financiera, las cuales han sido adoptadas para su utilización en la Unión Europea (en adelante, NIIF-UE).

Salvo indicación en contrario, las políticas que se indican a continuación se han aplicado uniformemente a todos los ejercicios que se presentan en estas Cuentas Anuales Consolidadas.

Las Cuentas Anuales Consolidadas se han preparado bajo el enfoque del coste histórico, modificado por la revalorización de determinados elementos del Inmovilizado realizado al amparo de la NIIF 1, y por aquellos casos establecidos por las propias NIIF-UE en que determinados activos se valoran a su valor razonable.

La preparación de las Cuentas Anuales Consolidadas con arreglo a las NIIF-UE exige el uso de estimaciones contables críticas. También exige que la Dirección ejerza su juicio en la aplicación de las políticas contables de Abengoa. En la Nota 3 se revelan las áreas que implican un mayor grado de complejidad y las áreas donde las hipótesis y estimaciones son más significativas.

Las cifras contenidas en los documentos que componen las Cuentas Anuales Consolidadas (Estados de Situación Financiera Consolidado, Cuentas de Resultados Consolidadas, Estados de Resultados Globales Consolidados, Estados de Cambios en el Patrimonio Neto Consolidado, Estados de Flujos de Efectivo Consolidados y estas Notas) están expresadas, salvo indicación de lo contrario, en miles de euros.

Salvo indicación en contrario, el porcentaje de participación en el capital social de las sociedades recoge tanto la participación directa como la indirecta.

2.1.1.CINIIF 12 acuerdos de concesión de servicios

Como consecuencia de la entrada en vigor de la interpretación CINIIF 12 sobre Acuerdos de Concesión de Servicios a partir del 1 de enero del pasado ejercicio 2010, Abengoa procedió a aplicar dicha interpretación con efecto retroactivo, de acuerdo con la NIC 8 según lo establecido en el párrafo 29 de dicha CINIIF 12 , sin ningún impacto significativo en las Cuentas Anuales Consolidadas de Abengoa del cierre del ejercicio 2010, en la medida que ya se venía aplicando una política contable similar a dicha interpretación de forma recurrente y anticipadamente para determinados activos concesionales relacionados fundamentalmente con la actividad internacional concesional de transmisión eléctrica, desalación y termosolar.

A la fecha de dicha aplicación, la sociedad llevó a cabo un análisis de los otros acuerdos existentes en el Grupo e identificó infraestructuras adicionales que potencialmente podrían calificar como acuerdos de concesión de servicios, representadas por las plantas termosolares en España acogidas al régimen especial del RD 661/2007 e inscritas en el registro de pre-asignación en noviembre de 2009.

No obstante, al cierre de dicho ejercicio 2010, la sociedad concluyó que era necesario seguir profundizando en el análisis puesto que, basado en la información disponible a dicha fecha, los argumentos que soportaban dicha aplicación contable no estaban completamente contrastados según se indicaba en las cuentas anuales de 2010. Por esta razón, la aplicación de la CINIIF 12 no tuvo ningún impacto significativo en las Cuentas Anuales Consolidadas de Abengoa del cierre del ejercicio 2010.

Durante el ejercicio 2011, Abengoa ha seguido trabajando en el análisis de la posible aplicación contable de la CINIIF 12 a las plantas termosolares en España, habiendo obtenido a lo largo del año múltiples informes jurídicos, técnicos, y contables de terceros independientes. En el mes de septiembre de 2011, fecha en la que se reciben los últimos informes de expertos contables, la Dirección ha concluido que en base a dichos informes y al análisis y nueva experiencia adquirida, se dan las circunstancias para que la sociedad aplique la CINIIF 12 a las plantas termosolares en España acogidas al régimen especial del RD 661/2007 e inscritas en el registro de pre-asignación en noviembre de 2009, igual que lo hace con el resto de activos de carácter concesional.

Según lo explicado en los párrafos anteriores, no se daban las circunstancias que permitiesen aplicar a 1 de enero de 2010 la CINIIF 12 a dichas plantas termosolares por lo que, de acuerdo con lo indicado en el párrafo 52 de la NIC 8 sobre Políticas Contables y Cambio de las estimaciones contables, la aplicación se debe de realizar de forma prospectiva a partir del 1 de septiembre de 2011.

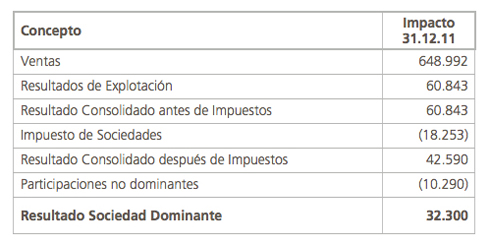

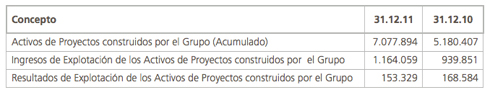

La aplicación de la CINIIF 12 para estos activos produce un incremento en el importe neto de la cifra de negocios y en el resultado del ejercicio 2011. A continuación se muestra el impacto de dicha aplicación en la cuenta de resultados consolidada del ejercicio 2011:

Véase en Nota 10.1 información relativa a los proyectos considerados dentro del ámbito de aplicación de la interpretación CINIIF 12 de acuerdos de Concesión de Servicios.2.1.2.Normas contables publicadas recientemente

El IASB ha aprobado y publicado recientemente determinadas normas contables, modificaciones a las normas que ya están vigentes, así como interpretaciones del CINIIF en las que el Grupo ha adoptado las siguientes medidas:

a) Normas, modificaciones e interpretaciones con fecha de entrada en vigor para todos los ejercicios comenzados el 1 de enero de 2011, aplicadas por el Grupo:

- NIC 24 “Información a revelar sobre partes vinculadas”.

La norma revisada aclara y simplifica la definición de parte vinculada. Adicionalmente, elimina el requerimiento para las entidades vinculadas con la administración pública de revelar detalles de todas las transacciones con la administración pública y con otras entidades vinculadas con la administración pública. Se permite la adopción anticipada de la norma revisada en su totalidad o parcialmente en relación con los desgloses reducidos para las entidades vinculadas con la administración pública.

- NIC 32 (modificación), “Clasificación de las emisiones de derechos”.

Esta modificación aborda la clasificación de la emisión de derechos (derechos sobre acciones, opciones, o certificados de acciones para suscribir títulos (warrants)) denominados en una moneda distinta a la moneda funcional del emisor. La modificación indica que si la emisión es a pro-rata a los accionistas del emisor, y por una cuantía fija en cualquier moneda, deberá clasificarse como patrimonio, con independencia de la moneda en la que se denominara el precio de ejercicio.

- CINIIF 19, “Cancelación de pasivos financieros con instrumentos patrimonio”

La CINIIF 19 aborda la contabilización por parte de una entidad que renegocia los términos de un pasivo financiero y emite acciones para el acreedor para extinguir la totalidad o parte del pasivo financiero (permutas de deuda por patrimonio neto). La interpretación requiere que se reconozca una ganancia o una pérdida en resultados cuando se liquide un pasivo mediante la emisión de instrumentos de patrimonio propio de la entidad. El importe de la ganancia o pérdida reconocido en resultados se determina por la diferencia entre el importe en libros del pasivo financiero y el valor razonable de los instrumentos de patrimonio emitidos. Si el valor razonable de los instrumentos de patrimonio no se pudiese determinar de manera fiable, se utiliza el valor razonable del pasivo financiero existente para determinar la ganancia o la pérdida y para registrar los instrumentos de patrimonio emitidos. La interpretación se aplica de forma retroactiva desde el inicio del ejercicio comparativo más antiguo que se presente.

- NIIF 1 (Modificación), “Exenciones limitadas a primeros adoptantes respecto de la información comparativa exigida por la NIIF 7” (aplicable para ejercicios anuales que comiencen a partir del 1 de julio de 2010).

- CINIIF 14 (modificación), “Pagos anticipados cuando existe obligación de mantener un nivel mínimo de financiación".

- Proyecto de mejoras de 2010, publicado en mayo de 2010 por el IASB adaptado por la UE en febrero de 2011 y que modifica las NIIF 1 “Adopción por primera vez de las NIIF”, NIIF 3 “Combinaciones de negocios”, NIIF 7 “Instrumentos financieros: información a revelar”, NIC 1 “Presentación de estados financieros”, NIC 27 “Estados financieros consolidados y separados”, NIC 34 “Información financiera intermedia”, CINIIF 13 “Programa de fidelización de clientes”. Las modificaciones introducidas por este proyecto de mejoras son de aplicación obligatoria para los ejercicios anuales que comiencen a partir del 1 de enero de 2011, con excepción de las modificaciones a NIIF 3 y NIC 27 que aplican para ejercicios anuales que comiencen a partir del 1 de julio de 2010.

Las nuevas normas, modificaciones e interpretaciones aplicadas por el Grupo no han tenido un efecto significativo en los estados financieros consolidados del Grupo.

b) Normas, modificaciones e interpretaciones a las normas existentes que no han entrado todavía en vigor y que el Grupo no ha adoptado con anticipación

- NIIF 7 (modificada) “Instrumentos financieros: Información a revelar – Transferencia de activos financieros”. La modificación a la NIIF 7 requiere que se revele desgloses adicionales sobre las exposiciones de riesgo surgidas de activos financieros traspasados a terceros. Entre otros, esta modificación afectaría a las transacciones de venta de activos financieros, los acuerdos de factorización, las titulizaciones de activos financieros y los contratos de préstamo de valores.

Las modificaciones de la NIIF 7 son de aplicación obligatoria a todos los ejercicios anuales que comiencen a partir del 1 de julio de 2011, si bien se permite su adopción anticipada.

No se espera que estas modificaciones tengan un efecto significativo en los estados financieros consolidados del Grupo.

c) Normas, modificaciones e interpretaciones a las normas existentes que no han sido adoptadas por la Unión Europea:

- NIIF 9, “Instrumentos financieros”. Esta norma será aplicable para los ejercicios anuales que comiencen a partir del 1 de enero de 2015.

- NIIF 10 “Estados Financieros consolidados”. La NIIF 10 introduce cambios en el concepto de control, que sigue definiéndose como el factor determinante de si una entidad debe o no incluirse en los estados financieros consolidados. Esta norma es de aplicación obligatoria a todos los ejercicios anuales que comiencen a partir del 1 de enero de 2013.

- NIIF 11 “Acuerdos conjuntos”. Esta norma es de aplicación obligatoria a todos los ejercicios anuales que comiencen a partir del 1 de enero de 2013.

- NIIF 12 “Desgloses sobre participaciones en otras entidades”. Esta norma es de aplicación obligatoria a todos los ejercicios anuales que comiencen a partir del 1 de enero de 2013.

- NIC 27 (Modificación) “Estados financieros separados”. La NIC 27 modificada es de aplicación obligatoria a todos los ejercicios anuales que comiencen a partir del 1 de enero de 2013.

- NIC 28 (Modificación) “Inversiones en entidades asociadas y negocios conjuntos”. La NIC 28 se ha actualizado para incluir referencias a los negocios conjuntos, que bajo la nueva NIIF 11 “Acuerdos conjuntos” tienen que contabilizarse según el método de puesta en equivalencia. La NIC 28 modificada es de aplicación obligatoria a todos los ejercicios anuales que comiencen a partir del 1 de enero de 2013.

- NIIF 13 “Valoración a valor razonable”. Esta norma es de aplicación obligatoria a todos los ejercicios anuales que comiencen a partir del 1 de enero de 2013.

- NIC 1 (Modificación) “Presentación de estados financieros”. Esta modificación cambia la presentación del otro estado del resultado global, exigiendo que las partidas incluidas en el otro resultado global se agrupen en dos categorías en función de si las mismas se van a traspasar a la cuenta de resultados o no. Esta modificación se aplicará para todos los ejercicios comenzados a partir del 1 de julio de 2012. La aplicación anticipada está permitida.

- NIC 19 (Modificación) “Retribuciones a los empleados”. La NIC 19 modificada es de aplicación obligatoria para todos los ejercicios comenzados a partir del 1 de enero de 2013.

- NIC 32 (Modificación) y NIIF 7 (Modificación) “Compensación de activos financieros con pasivos financieros”. La modificación de la NIC 32 es de aplicación obligatoria para todos los ejercicios comenzados a partir del 1 de enero de 2014 y aplica de forma retroactiva. La modificación de la NIIF 7 es de aplicación obligatoria para todos los ejercicios comenzados a partir del 1 de enero de 2013 y aplica de forma retroactiva.

El grupo está analizando el impacto que las nuevas normas, modificaciones e interpretaciones puedan tener sobre las Cuentas Anuales Consolidadas del grupo en caso de ser adoptadas.

2.2. Principios de consolidación

Con el objeto de presentar la información de forma homogénea, se han aplicado a todas las sociedades incluidas en la consolidación los principios y normas de valoración seguidos por la sociedad dominante.

El conjunto de las sociedades dependientes y asociadas y los Negocios Conjuntos /UTE incluidos en el perímetro de consolidación en el ejercicio 2011 (2010) se detallan en los Anexos I (XII), II (XIII) y III (XIV), respectivamente.

En la Nota 6 de la presente Memoria Consolidada se refleja la información sobre los cambios en la composición del Grupo.

a) Sociedades dependientes

Dependientes son todas las sociedades sobre las que Abengoa tiene poder para dirigir las políticas financieras y de explotación para obtener beneficios de sus operaciones.

Se presumirá que existe control cuando se posea, directa o indirectamente a través de otras subsidiarias, más de la mitad del poder de voto de otra entidad, excepto en circunstancias excepcionales en las que se pueda demostrar claramente que esta posesión no constituye control.

También existirá control cuando se posea la mitad o menos del poder de voto de una entidad y disponga:

-

de poder sobre más de la mitad de los derechos de voto, en virtud de un acuerdo con otros inversores;

-

de poder para dirigir las políticas financiera y de operación de la entidad, según una disposición legal o estatutaria o por algún tipo de acuerdo con el fin de obtener beneficio de sus operaciones;

-

de poder para nombrar o revocar a la mayoría de los miembros del consejo de administración u órgano de gobierno equivalente, y la entidad esté controlada por éste; o

-

de poder para emitir la mayoría de los votos en las reuniones del consejo de administración u órgano de gobierno equivalente y la entidad esté controlada por éste.

Las sociedades dependientes se consolidan por el Método de Integración Global a partir de la fecha en que se transfiere el control al Grupo, y se excluyen de la consolidación en la fecha en que cesa el mencionado control.

Para contabilizar la adquisición de dependientes por el Grupo se utiliza el método de adquisición en donde la contraprestación transferida por la adquisición de una dependiente se corresponde con el valor razonable de los activos transferidos, los pasivos incurridos y las participaciones en el patrimonio emitidas por el Grupo. La contraprestación transferida también incluye el valor razonable de cualquier activo o pasivo que proceda de un acuerdo de contraprestación contingente. Los costes relacionados con la adquisición se reconocen como gastos en los ejercicios en los que se incurra en los mismos. Los activos identificables adquiridos y los pasivos y pasivos contingentes asumidos en una combinación de negocios se valoran inicialmente a su valor razonable en la fecha de adquisición. Para cada combinación de negocios, el Grupo puede optar por reconocer cualquier participación no dominante en la adquirida por el valor razonable o por la parte proporcional de la participación no dominante de los activos netos identificables de la adquirida.

Las inversiones en dependientes se contabilizan por su coste menos las pérdidas por deterioro acumuladas. El coste se ajusta para reflejar los cambios en el importe de la contraprestación resultantes de las variaciones en la contraprestación contingente. El coste también incluye los costes directamente atribuibles de la inversión.

El valor de la participación no dominante en el patrimonio y en los resultados consolidados se presenta, respectivamente, en los epígrafes “Participación no dominante” del patrimonio neto del Estado de Situación Financiera Consolidado y “Participación no dominante” en la Cuenta de Resultados Consolidada.

El resultado y cada componente de otro resultado global se atribuyen a los propietarios de la dominante y a los no dominantes de forma proporcional a su porcentaje de participación. El resultado global total se atribuye a los propietarios de la dominante y a los no dominantes incluso si esto diera lugar a un saldo deudor de estos últimos.

Se procede a eliminar los resultados producidos por las operaciones internas y diferirse hasta que los mismos se hayan realizado frente a terceros ajenos al Grupo.

Los créditos y débitos recíprocos entre sociedades del grupo incluidas en el perímetro de consolidación se encuentran eliminados en el proceso de consolidación.

En cumplimiento del artículo 155 de la Ley de Sociedades de Capital, la Sociedad dominante ha notificado a todas estas sociedades que, por sí misma o por medio de otra sociedad filial, posee más del 10 por 100 del capital.

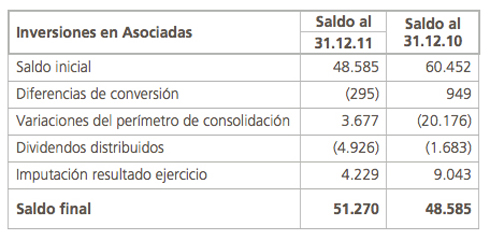

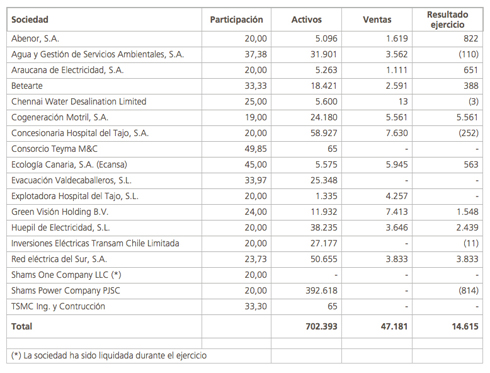

b) Sociedades asociadas

Asociadas son todas las sociedades sobre las que Abengoa ejerce influencia significativa pero no tiene control que, generalmente, viene acompañado por una participación de entre un 20% y un 50% de los derechos de voto. Las inversiones en asociadas se integran por el Método de Participación o Puesta en Equivalencia e inicialmente se reconocen por su coste. La inversión del Grupo en asociadas incluye el fondo de comercio (neto de cualquier pérdida por deterioro acumulada) identificado en la adquisición.

La participación en las pérdidas o ganancias posteriores a la adquisición de las sociedades asociadas se reconoce en la Cuenta de Resultados Consolidada, y su participación en los movimientos en reservas posteriores a la adquisición se reconoce en reservas. Los movimientos posteriores a la adquisición se ajustan contra el importe en libros de la inversión. Cuando la participación en las pérdidas de una asociada es igual o superior a su participación en la misma, incluida cualquier otra cuenta a cobrar no asegurada, no se reconocen pérdidas adicionales, a no ser que Abengoa haya incurrido en obligaciones o realizado pagos en nombre de la asociada.

Las ganancias por transacciones entre el Grupo y sus asociadas no realizadas frente a terceros se eliminan en función del porcentaje de participación del Grupo en éstas. También se eliminan las pérdidas no realizadas, excepto si la transacción proporciona evidencia de pérdida por deterioro del activo que se transfiere. Cuando es necesario para asegurar su uniformidad con las políticas adoptadas por el Grupo, se modifican las políticas contables de las sociedades asociadas.

En cumplimiento del artículo 155 de la Ley de Sociedades de Capital, la Sociedad dominante ha notificado a todas estas sociedades que, por sí misma o por medio de otra sociedad filial, posee más del 10 por 100 del capital.

c) Negocios conjuntos

Se consideran negocios conjuntos cuando tiene lugar una gestión común de sociedades participadas por parte de la sociedad en cuestión y por terceros no vinculados al grupo en base a un acuerdo entre las partes, sin que ninguno ostente un control superior al del otro. Las participaciones en negocios conjuntos se consolidan por el Método de Integración Proporcional.

El Grupo combina línea por línea su participación en los activos, pasivos, ingresos y gastos, otros resultados globales y flujos de efectivo de la entidad controlada conjuntamente con aquellas partidas de sus cuentas que son similares.

Se reconoce la participación en los beneficios o las pérdidas procedentes de ventas de activos del Grupo a las entidades controladas conjuntamente por la parte que corresponde a otros partícipes. Por contra, no se reconoce su participación en los beneficios o las pérdidas de la entidad controlada conjuntamente y que se derivan de la compra por parte de alguna sociedad del Grupo de activos de la sociedad controlada conjuntamente hasta que dichos activos no se venden a un tercero independiente. Se reconoce una pérdida en la transacción de forma inmediata si la misma pone en evidencia una reducción del valor neto realizable de los activos corrientes, o una pérdida por deterioro de valor. Cuando es necesario para asegurar su uniformidad con las políticas adoptadas por el Grupo, se modifican las políticas contables de los negocios conjuntos.

Una combinación de negocios entre entidades o negocios bajo control común es una combinación de negocios en la que todas las entidades o negocios que se combinan están controlados, en última instancia, por una misma parte o partes, tanto antes como después de que tenga lugar la combinación, y este control no tiene carácter transitorio.

Cuando el Grupo experimente una combinación de negocios bajo control común, los activos y pasivos adquiridos se contabilizan al mismo valor en libros al que estaban registrados anteriormente y no se valoran a su valor razonable. No se reconoce fondo de comercio relacionado con la transacción. Cualquier diferencia entre el precio de adquisición y el valor neto contable de los activos netos adquiridos se reconoce en patrimonio.

No hay pasivos contingentes correspondientes a la participación del Grupo en los negocios conjuntos, ni pasivos contingentes de los propios negocios conjuntos.

d) Unión Temporal de Empresas

Tienen la consideración de Unión Temporal de Empresas (UTE), aquellas entidades sin personalidad jurídica propia mediante las que se establece un sistema de colaboración entre empresarios por tiempo cierto, determinado o indeterminado, para el desarrollo o ejecución de una obra, servicio o suministro.

Normalmente se utilizan para combinar las características y derechos de los socios de las UTE hacia un fin común con el objetivo de obtener la mejor valoración técnica posible.

Las UTE tienen por lo general la consideración de sociedades independientes con actuación limitada, dado que, a pesar de que puedan adquirir compromisos en nombre propio, estos suelen llevarse a cabo a través de los socios en proporción a su participación en las UTE.Las participaciones de los socios en la UTE dependen normalmente de su aportación (cuantitativa o cualitativa) al proyecto, están limitadas a su cometido y tienen intención de generar su resultado específico exclusivamente. Cada socio es responsable de ejecutar sus propias tareas en su propio beneficio, siguiendo unas guías organizacionales específicas que están en línea con las directrices generales coordinadas por todos los participantes en el proyecto.

La gestión y coordinación global del proyecto no se suele extender en el tiempo más allá de la ejecución, preparación o presentación de toda la información técnica y financiera, y toda la documentación para llevar a cabo el proyecto en conjunto. El hecho de que uno de los socios actúe como gestor del proyecto no afecta a su posición o participación en la UTE.Los socios de la UTE son responsables colectivos de los aspectos técnicos, a pesar de que existan cláusulas pari passu que impliquen unas consecuencias específicas para las acciones correctas o incorrectas de cada socio.

Las UTE no son entidades de interés variable o entidades con fines específicos. Normalmente no tienen activos ni pasivos sobre una base independiente. La actividad se lleva a cabo durante un periodo de tiempo específico normalmente limitado al plazo de ejecución del proyecto. La UTE puede ser propietaria de ciertos activos fijos utilizados para el desarrollo de su actividad. Aunque generalmente en estos casos los activos suelen adquirirse para su utilización de forma conjunta por todos los socios de la UTE, por un periodo similar a la duración del proyecto, los socios pueden establecer, previo acuerdo, la asignación, cantidades y usos de los activos de la UTE para finalizar el proyecto.

La parte proporcional de las partidas del Estado de Situación Financiera y de la Cuenta de Resultados de la UTE se integran en el Estado de Situación Financiera y de la Cuenta de Resultados de la sociedad partícipe en función de su porcentaje de participación, así como los flujos de efectivo en el Estado de Flujos de Efectivo.No hay pasivos contingentes correspondientes a la participación del Grupo en las UTE, ni pasivos contingentes de las propias UTE.

e) Transacciones con participaciones no dominantes

El Grupo contabiliza las transacciones con participaciones no dominantes como transacciones con los propietarios del patrimonio del Grupo. En las compras de participaciones no dominantes, la diferencia entre la contraprestación abonada y la correspondiente proporción del importe en libros de los activos netos de la dependiente se registra en el patrimonio neto. Las ganancias o pérdidas por enajenación de participaciones no dominantes también se reconocen igualmente en el patrimonio neto.

Cuando el Grupo deja de tener control o influencia significativa, cualquier participación retenida en la entidad se vuelve a valorar a su valor razonable, reconociéndose el mayor importe en libros de la inversión contra la Cuenta de Resultados Consolidada. El valor razonable es el importe en libros inicial a efectos de la contabilización posterior de la participación retenida en la asociada, negocio conjunto o activo financiero. Además de ello, cualquier importe previamente reconocido en el otro resultado global en relación con dicha entidad se contabiliza como si el Grupo hubiera vendido directamente todos los activos y pasivos relacionados. Esto podría significar que los importes previamente reconocidos en el Estado de Resultados Global se reclasifiquen a la Cuenta de Resultados Consolidada.

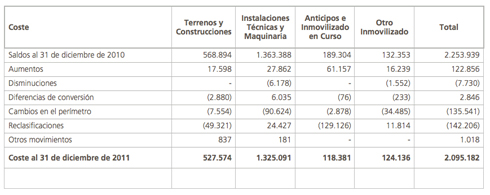

2.3. Inmovilizado material2.3.1. Presentación

A efectos de presentación de los Estados Financieros Consolidados, el inmovilizado material se divide en los siguientes epígrafes:

a) Inmovilizado material

Corresponden a aquellos activos materiales de sociedades o proyectos financiados a través de recursos propios o a través de fórmulas de financiación con recurso.

b) Inmovilizado material de proyectos

Corresponden a aquellos activos materiales de sociedades o proyectos financiados a través de la fórmula de Financiación sin recurso aplicada a proyectos (para mayor información véanse Notas 2.4 y 10 sobre Inmovilizado en proyectos).

2.3.2. Valoración

Como criterio general, los elementos comprendidos en el inmovilizado material se reconocen por su coste menos la amortización y las pérdidas por deterioro acumuladas correspondientes, excepto en el caso de los terrenos, que se presentan netos de dichas pérdidas por deterioro.

El coste histórico incluye los gastos directamente atribuibles a la adquisición de los elementos.

Los costes posteriores a la adquisición se incluyen en el importe en libros del activo o se reconocen como un activo separado cuando es probable que los beneficios económicos futuros asociados puedan determinarse de forma fiable.

El resto de reparaciones y mantenimiento se cargan en la Cuenta de Resultados Consolidada durante el ejercicio en que se incurre en ellos.

Los trabajos efectuados por la sociedad para su inmovilizado se valoran por su coste de producción, figurando como ingreso ordinario en la Cuenta de Resultados Consolidada.

En los proyectos internos de construcción de activos realizados para el grupo, fuera del alcance de la interpretación CINIIF 12 sobre Acuerdos de Concesión de Servicios (véase Nota 2.24), se proceden a eliminar la totalidad de los ingresos y beneficios intragrupo de forma que dichos activos queden reflejados a su coste de adquisición.

Adicionalmente, en dichos proyectos internos de construcción, se consideran mayor valor del inmovilizado, los gastos financieros devengados durante el período de construcción, tanto por la financiación de carácter específico obtenida para financiar cada uno de los proyectos emprendidos, como por el resto de fondos ajenos no comerciales, de acuerdo con los procedimientos establecidos por la normativa contable. La citada capitalización de gastos financieros cesa en el momento en que se produce una suspensión del proceso de desarrollo de un activo, aplicándose dicho cese durante la extensión del período de suspensión.

El coste durante el periodo de construcción puede incluir también ganancias o pérdidas por coberturas de flujos de efectivo en moneda extranjera traspasadas desde el patrimonio neto relacionadas con adquisiciones de inmovilizado material.

En el caso de inversiones en inmovilizado sobre terrenos propiedad de terceros, la estimación inicial de los costes de desmantelamiento o retiro del elemento, así como la rehabilitación del lugar sobre el que se asienta se incluirá en el coste activado. Las obligaciones por los costes mencionados se reconocerán y valorarán por el valor actual de acuerdo con la NIC 37.

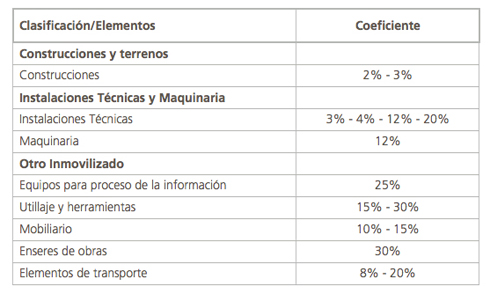

Los coeficientes anuales de amortización lineal utilizados por el Inmovilizado Material (incluido el Inmovilizado Material de Proyectos) son los siguientes:

Los depósitos de seguridad para residuos y otros con similar funcionalidad son amortizados en función del volumen de residuos entrantes en las instalaciones.El valor residual y la vida útil de los activos se revisan, y ajustan, si es necesario, en la fecha de cierre de las cuentas de las sociedades.

Cuando el importe en libros de un activo es superior a su importe recuperable estimado, su valor se reduce de forma inmediata hasta su importe recuperable.

Las pérdidas y ganancias por la venta de inmovilizado material se calculan comparando los ingresos obtenidos con el importe en libros y se incluyen en la Cuenta de Resultados Consolidada del epígrafe de “Otros ingresos de explotación”. Al vender activos revalorizados, los importes incluidos en reservas de revalorización se traspasan a reservas por ganancias acumuladas.

2.4. Inmovilizado de proyectos

En este epígrafe se recoge el inmovilizado material e intangible de aquellas sociedades incluidas en el Perímetro de Consolidación cuya financiación se realiza a través de la Financiación sin Recurso aplicada a Proyecto tal y como se detalla en los términos del contrato de préstamo.

Estos activos con financiación sin recurso representan normalmente el resultado de proyectos que consisten en el diseño, construcción, financiación, explotación y mantenimiento de un proyecto (generalmente un activo de gran escala, como, por ejemplo, una línea de transmisión de energía) en propiedad o en concesión, durante un período de tiempo, financiándose en general mediante un préstamo puente sin recurso a medio plazo (por lo general, 2-3 años) y luego mediante la citada Financiación sin Recurso aplicada a Proyecto.

En esta figura la base del acuerdo de financiación entre la sociedad y la entidad financiera estriba en la asignación de los flujos de caja que el proyecto genera a la amortización de la financiación y a atender la carga financiera, con exclusión o bonificación cuantificada de cualquier otro recurso patrimonial, de manera que la recuperación de la inversión por la entidad financiera sea exclusivamente a través de los flujos de caja del proyecto objeto de la misma, existiendo subordinación de cualquier otro endeudamiento al que se deriva de la Financiación sin Recurso Aplicada a Proyectos, mientras éste no haya sido reembolsado en su totalidad. Por esta razón, el Inmovilizado de proyectos se presentan de manera separada en el Activo del Estado de Situación Financiera Consolidado al igual que la Financiación sin Recurso Aplicada a Proyecto se presenta de manera separada en el Pasivo del mismo estado.

Adicionalmente, dentro del epígrafe de Inmovilizado de proyectos, los activos se clasifican a su vez en los siguientes dos sub-epígrafes dependiendo de su naturaleza y de su tratamiento contable:

- Inmovilizaciones Materiales: este epígrafe incluye el inmovilizado material financiado con financiación sin recurso que no se encuentren en régimen de concesión, tal y como se describe a continuación. Su tratamiento contable es el mismo que el que se ha descrito en la Nota 2.3.

- Activos Intangibles: este epígrafe incluye principalmente el inmovilizado financiado con financiación sin recurso adscrito a sociedades en régimen de concesión de servicios que, en aplicación de la interpretación CINIIF 12, son considerados como activos intangibles (véase tratamiento contable de los acuerdos de concesión de servicios en nota 2.24). El resto de activos que recoge este epígrafe son los propios activos intangibles que posea la sociedad de proyecto cuya descripción y tratamiento contable viene detallado en la Nota 2.5.

Las Financiaciones sin Recurso aplicadas a Proyectos tienen como garantías habituales las siguientes:

- Prenda de acciones de la sociedad promotora, otorgada por los socios de ésta.

- Cesión de los derechos de cobro.

- Limitaciones sobre la disposición de los activos del proyecto.

- Cumplimiento de ratios de cobertura de la deuda.

- Subordinación del pago de intereses y dividendos a los accionistas siempre que sean cumplidos dichos ratios.

Una vez las sociedades cancelan la financiación sin recurso que poseen, los activos asociados a dicha sociedad se reclasifican dependiendo de su naturaleza como Inmovilizado material o Activo intangible en el Estado de Situación Financiera Consolidado.

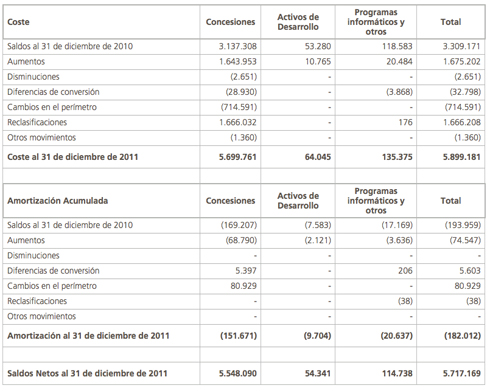

2.5. Activos intangibles

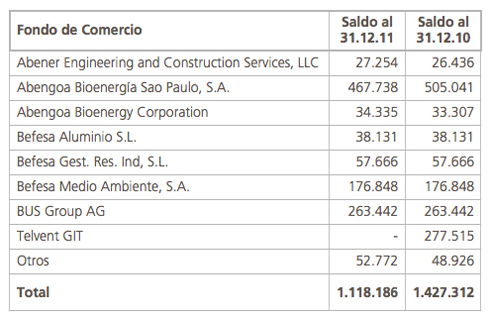

a) Fondo de comercio

El fondo de comercio se valora como el exceso de la suma de la contraprestación transferida, el importe de cualquier participación no dominante en la adquirida y el valor razonable en la fecha de adquisición de la participación en el patrimonio neto de la adquirida anteriormente mantenido por la adquirente sobre el importe neto en la fecha de adquisición de los activos identificables adquiridos y los pasivos asumidos. Si este importe fuera inferior al valor razonable de los activos netos de la dependiente adquirida, en caso de tratarse de una compra en condiciones ventajosas, la diferencia se reconoce como ganancia directamente en el Estado de Resultados Global.

El fondo de comercio relacionado con adquisiciones de sociedades dependientes se incluye en activos intangibles, mientras que el relacionado con adquisiciones de sociedades asociadas se incluye en inversiones en asociadas.

El fondo de comercio se registra a coste menos pérdidas por deterioro acumuladas (véase Nota 2.7). Con el propósito de efectuar las pruebas de deterioro, el fondo de comercio se asigna a las Unidades Generadoras de Efectivo (UGE) que se espera se beneficien de la combinación de negocios en los que surge el fondo de comercio.

Las pérdidas y ganancias por la venta de una entidad incluyen el importe en libros del fondo de comercio relacionado con la entidad vendida.

b) Programas informáticos

Las licencias para programas informáticos se capitalizan sobre la base de los costes en que se ha incurrido para adquirirlas y prepararlas para usar el programa específico. Estos costes se amortizan durante sus vidas útiles estimadas. Los gastos de desarrollo y mantenimiento se imputan directamente como gastos del ejercicio en que se producen.

Los costes directamente relacionados con la producción de programas informáticos identificables y adaptados al Grupo, y que sea probable que vayan a generar beneficios económicos superiores a los costes durante más de un año, se reconocen como activos intangibles, cuando se cumplen las siguientes condiciones:

-

Técnicamente, es posible completar la producción del activo intangible de forma que pueda estar disponible para su utilización o su venta;

-

La Dirección tiene intención de completar el activo intangible en cuestión, para usarlo venderlo;

-

La entidad tiene capacidad para utilizar o vender el activo intangible;

-

Existe disponibilidad de los adecuados recursos técnicos, financieros o de otro tipo, para completar el desarrollo y para utilizar o vender el activo intangible; y

-

El desembolso atribuible al activo intangible durante su desarrollo puede valorarse de forma fiable.

Los costes directamente relacionados con la producción de programas informáticos reconocidos como activos intangibles se amortizan durante sus vidas útiles estimadas que no superan los 10 años.

Los gastos que no cumplan los anteriores criterios se reconocerán como un gasto en el momento en el que se incurran.

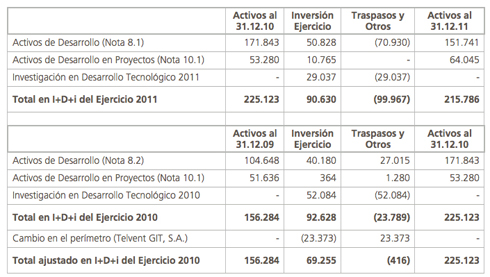

c) Gastos de investigación y desarrollo

Los gastos de investigación se reconocen como gastos del ejercicio en que se incurren, existiendo detalle individualizado de cada proyecto.

Los gastos incurridos en proyectos de desarrollo (relacionados con el diseño y prueba de productos nuevos o mejorados) se reconocen como activo inmaterial cuando:

-

Es probable que el proyecto vaya a ser un éxito (considerando su viabilidad técnica y comercial), de manera que dicho proyecto sea disponible para su uso o venta.

-

Es probable que el proyecto generará beneficios económicos futuros, tanto en términos de ventas externas como internas.

-

La Dirección tiene la intención de completar el proyecto, para usarlo o venderlo.

-

La entidad tiene capacidad para utilizar o vender el activo intangible;

-

Existe disponibilidad de los adecuados recursos técnicos, financieros o de otro tipo, para completar el desarrollo y para utilizar o vender el activo intangible; y

-

Sus costes pueden estimarse de forma fiable.

Los costes capitalizados se amortizan desde el inicio de la producción comercial del producto de manera lineal durante el período en que se espera que generen beneficios, que es normalmente de 5 años, excepto por los activos de desarrollo relacionados con las plantas termosolares de tecnología de torre, que se amortizan en 25 años.

El resto de gastos de desarrollo se reconocen como gasto en el ejercicio en que se incurren y no se reconocen como un activo en un ejercicio posterior.

Los importes recibidos como subvenciones o préstamos subsidiarios para financiar proyectos de investigación y desarrollo, se aplican a resultados de forma similar a los tratamientos y porcentajes de avance con los que se capitalizan o clasifican como gastos de operaciones, según reglas previas.

d) Derechos de emisión de gases de efecto invernadero para uso propioEn este epígrafe se recogen los derechos de emisión de gases del efecto invernadero obtenidos mediante asignación de la autoridad nacional competente para uso propio en la compensación con emisiones en el desarrollo de su actividad productiva. Los derechos de emisión adquiridos se valoran a su coste de adquisición dándose de baja en el Estado de Situación Financiera Consolidado a causa de su entrega bajo el amparo del Plan Nacional de Asignación de derechos de emisión o caducidad de los mismos.

Se realizan las oportunas pruebas de deterioro de los derechos para determinar si el precio de adquisición de los mismos está por encima de su valor razonable. Si se realizara una valoración correctiva y el precio de mercado de los derechos se recuperara, se podría revertir una pérdida por deterioro a través de la Cuenta de Resultados Consolidada, pero nunca por encima del coste original de los derechos de emisión adquiridos a terceros.

A medida que se vayan realizando emisiones a la atmósfera, la sociedad emisora registrará una provisión en función de las toneladas de CO2 emitidas y valoradas a los precios medios de compra. Aquellas emisiones realizadas en el periodo que no hubieran sido cubiertas mediante la adquisición de los correspondientes derechos a fecha de cierre, darán lugar al registro de una provisión por estos derechos a los precios en dicha fecha.

Cuando los derechos de emisión no sean para uso propio sino que tengan la finalidad de ser utilizados para negociar en el mercado se procederá según lo indicado en la Nota 2.12.

2.6. Costes por intereses

Los costes por intereses incurridos para la construcción de cualquier activo cualificado se capitalizan durante el período de tiempo necesario para completar y preparar el activo para el uso pretendido (en Abengoa se define activo cualificado como aquél cuya construcción o producción es superior a un año).

Los costes incurridos por operaciones de factoring sin recurso se aplican como gastos en el momento del traspaso a la entidad financiera.

El resto de costes por intereses se llevan a gastos del ejercicio en que se incurren.

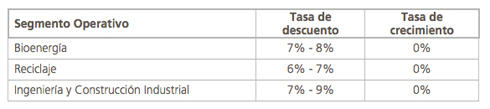

2.7. Pérdidas por deterioro de valor de los activos no financieros

A la fecha de cierre de cada trimestre, Abengoa revisa las Inmovilizaciones materiales, los Activos intangibles de vida útil finita e indefinida así como el Fondo de comercio para determinar si existen indicios de que hayan sufrido una pérdida por deterioro de valor.

En el caso de que se identifiquen indicios de deterioro, Abengoa realiza una prueba de deterioro para determinar si los activos han sufrido una pérdida por deterioro de valor.

Se calcula el importe recuperable del activo con el objeto de determinar el alcance de la pérdida por deterioro del valor como el mayor entre el valor de mercado minorado por los costes de venta y el valor de uso, entendiendo por éste el valor actual de los flujos de caja futuros estimados. En caso de que el activo no genere flujos de efectivo que sean independientes de otros activos, Abengoa calcula el importe recuperable de la unidad generadora de efectivo a la que pertenece el activo.

Para el cálculo del valor de uso las hipótesis utilizadas incluyen las tasas de descuento, tasas de crecimiento y cambios esperados en los precios de venta y en los costes. Los Administradores estiman las tasas de descuento antes de impuestos que recogen el valor del dinero en el tiempo y los riesgos asociados a la unidad generadora de efectivo. Las tasas de crecimiento y las variaciones en precios y costes se basan en las previsiones internas y sectoriales y la experiencia y expectativas futuras, respectivamente. Las proyecciones financieras se realizan en un horizonte temporal comprendido entre 5 y 10 años, dependiendo del potencial de crecimiento de cada unidad generadora de efectivo (véase Nota 8.4.b).

En el caso de que el importe recuperable sea inferior al valor neto en libros del activo, se registra la correspondiente pérdida por deterioro con cargo al epígrafe “Amortizaciones y cargos por pérdida por deterioro del valor” de la Cuenta de Resultados Consolidada. Con excepción del Fondo de Comercio, las pérdidas por deterioro reconocidas en un activo en ejercicios anteriores son revertidas con abono al mencionado epígrafe cuando se produce un cambio en las estimaciones sobre su importe recuperable, con el límite del valor en libros que el activo hubiera tenido de no haberse realizado el saneamiento.

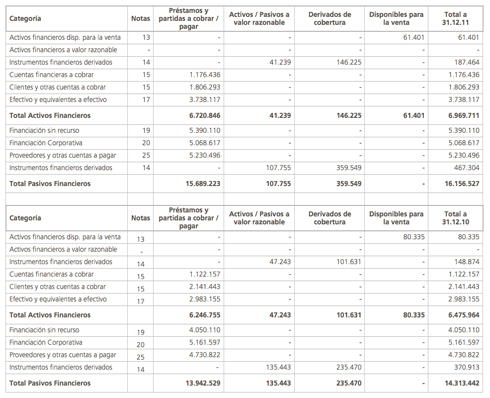

2.8. Activos financieros (corrientes y no corrientes)

Los activos financieros se clasifican en las siguientes categorías, en función del propósito con el que se adquirieron:

a) activos financieros a valor razonable con cambios en resultados;

b) créditos y cuentas a cobrar;

c) activos financieros mantenidos hasta su vencimiento;

d) activos financieros disponibles para la venta.La Dirección determina la clasificación de las inversiones en el momento de su reconocimiento inicial y revisa la clasificación en cada fecha de cierre del ejercicio.

a) Activos financieros a valor razonable con cambios en resultados

En esta categoría se recogen tanto los activos financieros adquiridos para su negociación como aquellos designados a valor razonable con cambios en resultados al inicio. Un activo financiero se clasifica en esta categoría si se adquiere principalmente con el propósito de venderse en el corto plazo o si es designado así por la Dirección. Los derivados financieros también se clasifican como adquiridos para su negociación a menos que sean designados como coberturas. Los activos de esta categoría se clasifican como activos corrientes, excepto si se mantienen para su negociación o se espera realizarlos en más de 12 meses siguientes a la fecha de cierre de las cuentas de cada sociedad, en cuyo caso se clasifican como activos no corrientes.

Se reconocen inicial y posteriormente por su valor razonable, sin incluir los costes de la transacción. Los sucesivos cambios en dicho valor razonable se reconocen en la línea de beneficios/pérdidas de activos financieros a valor razonable, en el epígrafe “Ingresos/Gastos financieros” en la Cuenta de Resultados Consolidada.

b) Créditos y cuentas a cobrar

En esta categoría se recogen los créditos y cuentas a cobrar considerados como activos financieros no derivados, con pagos fijos o determinables, que no cotizan en un mercado activo. Se incluyen en activos corrientes, excepto para vencimientos superiores a 12 meses desde la fecha del balance.

En determinados casos y utilizando como guía la interpretación Nº 12 del CINIIF, existen activos de naturaleza material en régimen de concesión que son considerados como cuentas financieras a cobrar (véase Nota 2.24)

Se reconocen inicialmente por el valor razonable más los costes de la transacción, registrándose posteriormente a su coste amortizado de acuerdo con el método del tipo de interés efectivo. Los intereses calculados utilizando el método del tipo de interés efectivo se reconocen en la Cuenta de Resultados Consolidada en la línea Ingresos por intereses de deudas, dentro del epígrafe de “Otros gastos/Ingresos Financieros netos”.

c) Activos financieros mantenidos hasta su vencimiento

En esta categoría se recogen las inversiones que se tiene la intención de mantener hasta su vencimiento y que corresponden a activos financieros no derivados, con pagos fijos o determinables y vencimientos fijos.

Se reconocen inicialmente por su valor razonable más los costes de la transacción, registrándose posteriormente a su coste amortizado de acuerdo con el método del tipo de interés efectivo. Los intereses calculados utilizando el método del tipo de interés efectivo se reconocen en la Cuenta de Resultados Consolidada en la línea de “Otros ingresos financieros” dentro del epígrafe de “Otros gastos/ingresos Financieros Netos”.

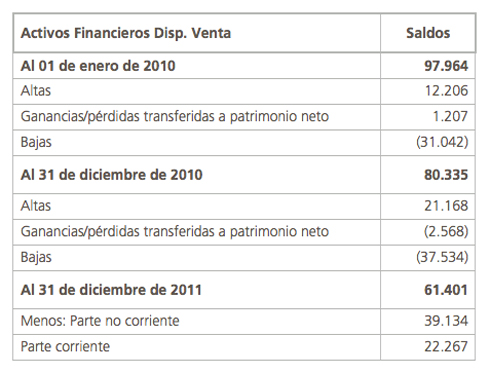

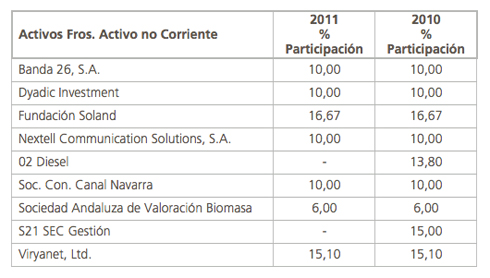

d) Activos financieros disponibles para la venta

En esta categoría se recogen los activos financieros no derivados que no están recogidos en ninguna de las anteriores categorías. En el caso de Abengoa, son fundamentalmente participaciones en otras empresas no incluidas en el perímetro de consolidación. Se reconocen como activos no corrientes, a menos que la Dirección pretenda enajenar la inversión en los 12 meses siguientes a la fecha de cierre del Estado de Situación Financiera Consolidado.

Se reconocen inicial y posteriormente por su valor razonable más los costes de la transacción. Los cambios sucesivos de dicho valor razonable se reconocen en el patrimonio neto, salvo las diferencias de conversión de títulos monetarios, que se registran en la Cuenta de Resultados Consolidada. Los dividendos de instrumentos de patrimonio neto disponibles para la venta se reconocen en la Cuenta de Resultados Consolidada como “Otros ingresos financieros” dentro del epígrafe “Otros Ingresos/Gastos Financieros Netos” cuando se establece el derecho del Grupo a recibir el pago.

Cuando los títulos clasificados como disponibles para la venta se venden o sufren pérdidas por deterioro del valor, los ajustes acumulados en el valor razonable se traspasan a la Cuenta de Resultados Consolidada como Otros ingresos financieros/Otras pérdidas financieras, dentro del epígrafe de “Otros Ingresos/Gastos Financieros Netos”. Para determinar si los títulos han sufrido pérdidas por deterioro, se considerará si ha tenido lugar un descenso significativo o prolongado en el valor razonable de los títulos por debajo de su coste. El importe de la pérdida acumulada que haya sido reclasificado del patrimonio al resultado de acuerdo con lo establecido anteriormente, será la diferencia entre el coste de adquisición (neto de cualquier reembolso del principal o amortización del mismo) y el valor razonable actual, menos cualquier pérdida por deterioro del valor de ese activo financiero previamente reconocida en resultados.

Las adquisiciones y enajenaciones de inversiones se reconocen en la fecha de negociación, es decir, la fecha en que se compromete a adquirir o vender el activo. Las inversiones se dan de baja contable cuando los derechos a recibir flujos de efectivo de las inversiones han vencido o se han transferido y se han traspasado sustancialmente todos los riesgos y ventajas derivados de su titularidad.

Los valores razonables de las inversiones que cotizan se basan en precios de compra corrientes. Si el mercado para un activo financiero no es activo (y para los títulos que no cotizan), se establece el valor razonable empleando técnicas de valoración que incluyen el uso de transacciones libres recientes entre partes interesadas y debidamente informadas, referidas a otros instrumentos sustancialmente iguales, el análisis de flujos de efectivo descontados, y modelos de fijación de precios de opciones, haciendo uso máximo de los datos de mercado.

Se evalúa en la fecha de cada cierre de balance si existe evidencia objetiva de que un activo financiero o un grupo de activos financieros puedan haber sufrido pérdidas por deterioro.

2.9. Instrumentos financieros derivados y actividades de cobertura

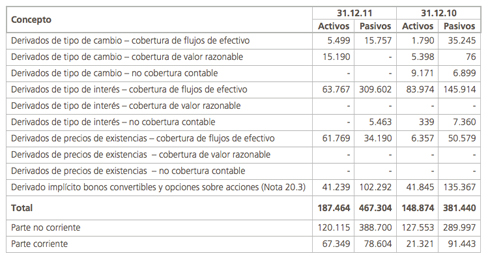

Los derivados financieros son reconocidos al inicio del contrato por su valor razonable, ajustando dicho valor con posterioridad. El método para contabilizar la ganancia o la pérdida resultante depende de si el derivado es designado como un instrumento de cobertura y de la naturaleza de la partida cubierta.

Se documenta al inicio de cada operación la relación entre los instrumentos de cobertura y las partidas cubiertas, así como sus objetivos para la gestión del riesgo y la estrategia para emprender las distintas operaciones de cobertura.

Adicionalmente, tanto al inicio de la cobertura como posteriormente de forma continuada, se documenta la efectividad de los derivados a la hora de compensar los cambios en los valores razonables o en los flujos de efectivo de los elementos cubiertos.

Los métodos más usuales que han sido elegidos por el Grupo para la medición de la efectividad de los instrumentos financieros designados de cobertura son los métodos de dollar offset y de regresión.

Cualquiera de los anteriores métodos es aplicado por el Grupo para realizar los siguientes test de efectividad:

- Prospectivo: realizado a la fecha de designación y en cada cierre contable a efectos de determinar que la relación de cobertura sigue siendo efectiva y puede ser designada para el siguiente período.

- Retrospectivo: realizado en cada cierre contable con el objetivo de determinar la inefectividad de la cobertura que debe ser reconocida en la Cuenta de Resultados Consolidada.

En función de lo anterior pueden existir 3 tipos de derivados:

a) Cobertura del valor razonable de activos o pasivos reconocidos

Los cambios en el valor razonable se reconocen en la Cuenta de Resultados Consolidada junto con cualquier cambio en el valor razonable del activo o pasivo objeto de cobertura que sea atribuible al riesgo cubierto.

b) Cobertura de flujos de efectivo para transacciones previstas

La parte eficaz de cambios en el valor razonable se reconoce directamente en el patrimonio neto, mientras que la ganancia o pérdida correspondiente a la parte no eficaz se registra inmediatamente en la Cuenta de Resultados Consolidada.

No obstante, cuando se designa como riesgo cubierto un riesgo unilateral se separa el valor intrínseco y el valor temporal del instrumento financiero designado, registrándose los cambios en el valor razonable del valor intrínseco en el patrimonio neto y del valor temporal en la Cuenta de Resultados Consolidada, no pudiéndose incluir el valor temporal como objeto de cobertura. El Grupo posee instrumentos financieros con estas características como es el caso de las opciones de tipo de interés (Cap), los cuales se describen en la Nota 14.

Los importes acumulados en el patrimonio neto se traspasan a la Cuenta de Resultados Consolidada en el ejercicio en que la partida cubierta afecta a la ganancia o la pérdida. Sin embargo, cuando la transacción prevista que esté cubierta resulte en el reconocimiento de un activo no financiero o un pasivo, las pérdidas y ganancias previamente diferidas en el patrimonio neto se traspasan desde el patrimonio neto y se incluyen en la valoración inicial del coste del activo o del pasivo.

Cuando el instrumento de cobertura vence o se vende, o cuando una operación de cobertura deja de cumplir los requisitos para poder aplicar la contabilidad de cobertura, las ganancias o pérdidas acumuladas en el patrimonio neto hasta ese momento continuarán formando parte del mismo y se reconocen cuando finalmente la transacción anticipada se reconoce en la Cuenta de Resultados Consolidada. Sin embargo, si deja de ser probable que tenga lugar dicha transacción, las ganancias o las pérdidas acumuladas en el patrimonio neto se traspasan inmediatamente a la Cuenta de Resultados Consolidada.

c) Cobertura de inversión neta en operaciones en el extranjero

Las coberturas de una inversión neta en un negocio en el extranjero, incluyendo la cobertura de una partida monetaria que se considere como parte de una inversión neta, se contabilizarán de manera similar a las coberturas de flujo de efectivo.

-

La parte de la pérdida o ganancia del instrumento de cobertura que se determina que es una cobertura eficaz se reconocerá directamente en el patrimonio neto a través del Estado de cambios en el patrimonio neto; y

-

La parte ineficaz se reconocerá en el resultado del ejercicio.

La pérdida o ganancia del instrumento de cobertura relativa a la parte de la cobertura que ha sido reconocida directamente en el patrimonio neto se llevará al resultado del ejercicio en el momento de la venta o disposición por otra vía del negocio en el extranjero.

El valor razonable total de los derivados de cobertura se clasifica como un activo o pasivo no corriente si el vencimiento restante de la partida cubierta es superior a 12 meses y como un activo o pasivo corriente si el vencimiento restante de la partida cubierta es inferior a 12 meses. Los derivados negociables se clasifican como un activo o pasivo corriente.

Los cambios en el valor razonable de cualquier derivado que no califique para contabilidad de cobertura se reconocen inmediatamente en la Cuenta de Resultados Consolidada.

Los contratos mantenidos para el propósito de recibir o entregar elementos no financieros de acuerdo con las expectativas de compras, ventas o uso de mercancías (own-use contracts) del grupo no son reconocidas como instrumentos financieros derivados, sino como contratos ejecutivos (executory contracts). En el caso en que estos contratos contengan derivados implícitos, se procede a su registro de forma separada del contrato principal, si las características económicas y riesgos del derivado implícito no están directamente relacionadas con las características económicas y riesgos de dicho contrato principal. Las opciones contratadas para la compra o venta de elementos no financieros que puedan ser canceladas mediante salidas de caja no son considerados "own-use contracts".

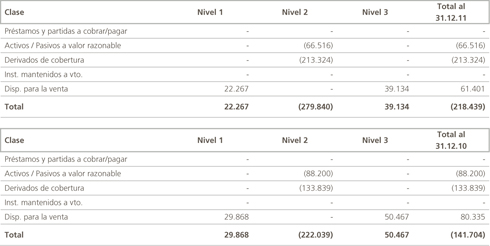

2.10. Estimación del valor razonable

El valor razonable de los instrumentos financieros que se comercializan en mercados activos (tales como los derivados con cotización oficial y las inversiones adquiridas para su negociación y las disponibles para la venta) se basa en los precios de mercado al cierre del ejercicio.

Un mercado se considera activo cuando los precios de cotización están fácil y regularmente disponibles a través de una bolsa, de intermediarios financieros, entre otros, y esos precios reflejan transacciones de mercado actuales que se producen regularmente, entre partes que actúan en condiciones de independencia mutua.

El valor razonable de los instrumentos financieros que no cotizan en un mercado activo se determina usando diversas técnicas de valoración y mediante hipótesis que se basan en las condiciones del mercado en cada una de las fecha del balance. Para la deuda a largo plazo se utilizan precios del mercado de instrumentos similares. Para determinar el valor razonable de los restantes instrumentos financieros se utilizan otras técnicas, como flujos de efectivo descontados estimados. El valor razonable de las permutas de tipo de interés se calcula como el valor actual de los flujos futuros de efectivo estimados. El valor razonable de los contratos de tipo de cambio a plazo se determina usando los tipos de cambio a plazo en el mercado en la fecha del balance.

El valor nominal menos los ajustes de crédito estimados de las cuentas a cobrar y a pagar se asume que se aproximan a sus valores razonables debido a su corto plazo. El valor razonable de los pasivos financieros se estima descontando los flujos contractuales futuros de efectivo al tipo de interés corriente del mercado que está disponible para el Grupo para instrumentos financieros similares.

La información sobre los valores razonables se desglosa en una nota completa para todos los instrumentos financieros (véase Nota 12).

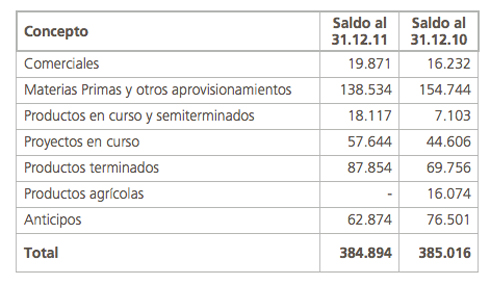

2.11. ExistenciasLas existencias se valoran, en general, a su coste o a su valor neto realizable, el menor de los dos. El coste se determina, en general, por el método first-in-first-out (FIFO). El coste de los productos terminados y de los productos en curso incluye los costes de diseño, las materias primas, la mano de obra directa, otros costes directos y gastos generales de fabricación (basados en una capacidad operativa normal), pero no incluye los costes por intereses. El valor neto realizable es el precio de venta estimado en el curso normal del negocio, menos los costes variables de venta aplicables.

El coste de las existencias incluye los traspasos desde el patrimonio neto de las ganancias/pérdidas por operaciones de cobertura de flujos de efectivo relacionadas con operaciones de compra de materias primas, así como con operaciones en moneda extranjera.2.12. Créditos de Emisión de Carbono (CER)

Diversas sociedades de Abengoa llevan a cabo proyectos para disminuir las emisiones de CO2, mediante la participación en proyectos de Mecanismos de Desarrollo Limpio (MDL) y Acción Conjunta (AC) con los que se obtienen Créditos de Emisión de Carbono (CER) y Unidades de Reducción de Emisiones (URE) respectivamente. Los MDL son proyectos para países en vías de desarrollo no obligados al cumplimiento de menores emisiones, mientras que los AC están destinados a países en vías de desarrollo obligados al cumplimiento de menores emisiones.

Ambos proyectos son desarrollados en dos fases:

- Fase de Desarrollo, que a su vez tiene las siguientes etapas:

- Firma del acuerdo ERPA (Emission Reduction Purchase Agreement), que lleva asociados gastos de oferta.

- Desarrollo del PDD (Project Design Document).

- Se contrata a una sociedad que emita una certificación sobre el proyecto realizado y se presenta a Naciones Unidas donde queda registrado en una base de datos.

En este sentido, el Grupo tiene en la actualidad diversos contratos de prestación de servicios de consultoría formalizados en el marco de realización de Mecanismos de Desarrollo Limpio (MDL). En la prestación de dichos servicios de consultoría el grupo reconoce cuentas a cobrar a largo plazo por los costes incurridos.

- Fase de verificación y emisión de reducciones donde anualmente se hace una verificación sobre las menores emisiones de CO2 y, tras dicha verificación la sociedad recibe los Créditos de Emisión de Carbono (CER) correspondientes, que quedan registrados en el Registro Nacional de Derechos de Emisión (RENADE). Estos derechos son tratados como existencias y valorados a su precio de mercado.

Asimismo, la sociedad puede ostentar diversos Derechos de Emisión asignados por la Autoridad competente (EUA)

que, igualmente, serán valorados a su precio de mercado cuando se mantengan para su comercialización. En caso de que los EUA se mantengan con el propósito de destinarlos para uso propio véase Nota 2.5.d.Adicionalmente a los anteriores proyectos de reducción de emisiones CO2, existen participaciones en Fondos de

Carbono dirigidas a financiar la compra de emisiones de proyectos que contribuyan a reducir las emisiones de gases de efecto invernadero en países en vías de desarrollo y en economías en transición, a través de Mecanismos de Desarrollo Limpio y de Aplicación Conjunta, cuyas fases han sido mencionadas anteriormente. Algunas sociedades de Abengoa participan en dichos Fondos de Carbono gestionados por una Sociedad Gestora, que destina los recursos del Fondo a la compra de Reducciones de Emisiones a partir de proyectos de MDL y AC.La sociedad participante en el Fondo realiza pagos por diversos conceptos (comisión de participación, anticipos y compra de CER). El importe de la participación se determina desde el inicio en base al acuerdo de desembolso para la compra de los Créditos de Emisión de Carbono (CER), aunque dicho importe se irá desembolsando a lo largo de la vida del Fondo. El precio del CER se fija para cada ERPA. En función del porcentaje de participación y del precio fijado se recibirá un número de CER de los que haya obtenido el Fondo en cada proyecto.

Estas aportaciones son consideradas como una inversión a largo plazo y se recogen dentro del activo del Estado de Situación Financiera Consolidado en el epígrafe de "Cuentas financieras a cobrar".2.13. Activos biológicos

Abengoa reconoce como activo biológico, clasificado como inmovilizado material, la caña de azúcar en formación, que comprende desde que se prepara el terreno y se siembra el plantón hasta que la planta está lista para la primera producción y recolecta. Se reconocen a su valor razonable, calculado como el valor de mercado menos los costes estimados de cosecha y transporte.

Los productos agrícolas cosechados o recolectados de los activos biológicos, en el caso de Abengoa, la caña de azúcar cortada, se clasifican dentro del epígrafe de las existencias y se valoran en el punto de venta o recolección a su valor razonable menos los costes estimados en el punto de venta.

El valor de mercado para los activos biológicos y los productos agrícolas considerados utiliza como referencia la proyección del precio de la caña para el final de la zafra, en el mes de abril, divulgado mensualmente por el Consejo de Productores de Caña, Azúcar y Alcohol (Consecana).

Las ganancias o pérdidas surgidas como consecuencia del cambio en el valor razonable de estos activos se reconocen en el resultado de explotación de la Cuenta de Resultados Consolidada.

Para la obtención de la valoración de caña de azúcar en crecimiento han sido adoptadas una serie de asunciones y estimaciones en relación con la extensión de área plantada, nivel de ATR (Azúcar Total Recuperable contenida en la caña) estimado por tonelada a recolectar así como el nivel medio de estado de crecimiento del producto agrícola en las distintas áreas plantadas.

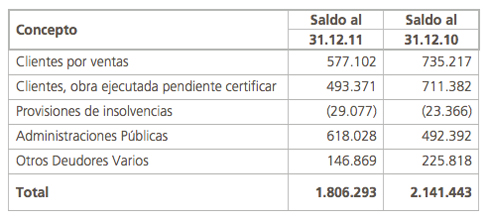

2.14. Clientes y otras cuentas comerciales a cobrar

Las cuentas comerciales a cobrar corresponden a importes debidos por clientes por ventas de bienes y servicios realizadas en el curso normal de la explotación. Si se espera cobrar la deuda en un año o menos se clasifican como activos corrientes; en caso contrario, se presentan como activos no corrientes.

Las cuentas comerciales a cobrar se reconocen inicialmente por su valor razonable y posteriormente por su coste amortizado de acuerdo con el método del tipo de interés efectivo, menos la provisión por pérdidas por deterioro del valor. Los saldos con vencimiento no superior a un año se valoran por su valor nominal, siempre que el efecto de no actualizar los flujos no sea significativo.

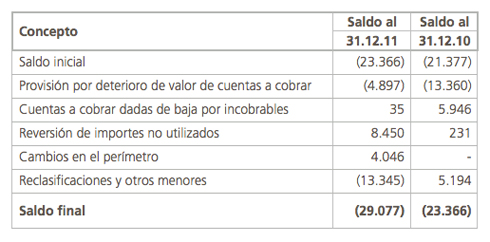

Se establece una provisión para pérdidas por deterioro de cuentas comerciales a cobrar cuando existe evidencia objetiva de que el Grupo no será capaz de cobrar todos los importes que se le adeudan de acuerdo con los términos originales de las cuentas a cobrar.

La existencia de dificultades financieras significativas por parte del deudor, la probabilidad de que el deudor esté en quiebra o reorganización financiera y la falta o mora en los pagos se consideran indicios de que la cuenta a cobrar se ha deteriorado.

El importe de la provisión es la diferencia entre el importe en libros del activo y el valor presente de los flujos futuros de efectivo estimados y descontados al tipo de interés efectivo.

Cuando una cuenta a cobrar sea incobrable, se regulariza contra la cuenta de provisión. La recuperación posterior de importes dados de baja con anterioridad se reconoce como partidas al haber de “costes de venta y comercialización”.

Se procede a dar de baja de los saldos de clientes y otras cuentas corrientes a cobrar del Activo del Estado de Situación Financiera Consolidado aquellos saldos factorizados siempre y cuando se hayan transferido todos los riesgos y beneficios relacionados con los activos, comparando la exposición del Grupo, antes y después de la transferencia, a la variabilidad en los importes y en el calendario de los flujos de efectivo netos procedentes de los activos financieros transferidos. Una vez que la exposición del Grupo a dicha variabilidad se haya eliminado o sustancialmente reducido, los activos financieros se consideran transferidos y se dan de baja del Estado de Situación Financiera Consolidado (véase Nota 4.b).

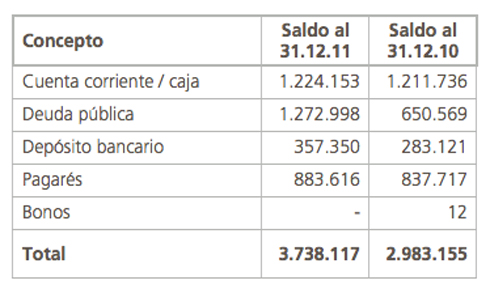

2.15. Efectivo y equivalentes al efectivo

El efectivo y equivalentes al efectivo incluyen la caja, los depósitos a la vista en entidades de crédito, otras inversiones a corto plazo de gran liquidez con un vencimiento original de tres meses o menos.

En el Estado de Situación Financiera Consolidado, los descubiertos bancarios se clasifican como recursos ajenos en el pasivo corriente.

2.16. Capital social

Las acciones de la sociedad dominante se clasifican como patrimonio neto.

Los costes incrementales directamente atribuibles a la emisión de nuevas acciones se presentan en el patrimonio neto como una deducción, neta de impuestos, de los ingresos obtenidos. Cualquier importe recibido por la venta de las acciones propias, neto de dichos costes incrementales, se incluye en el patrimonio neto atribuible a los accionistas de la Sociedad.

2.17. Subvenciones

Las subvenciones de capital no reintegrables se reconocen por su valor razonable cuando se considera que existe seguridad razonable de que la subvención se cobrará y que se cumplirán adecuadamente las condiciones previstas al otorgarlas por el organismo competente.

Las subvenciones de explotación se difieren y se reconocen en otros ingresos de explotación de la Cuenta de Resultados Consolidada durante el período necesario para correlacionarlas con los costes que pretenden compensar.Las subvenciones afectas a la adquisición de inmovilizado, se incluyen en el epígrafe de Subvención y Otros Pasivos no corrientes como subvenciones diferidas y se abonan en otros ingresos de explotación de la Cuenta de Resultados Consolidada según el método lineal durante las vidas esperadas de los correspondientes activos.

2.18. Recursos ajenos

Los recursos ajenos se clasifican en las siguientes categorías:

a) Financiación sin recurso aplicada a proyectos (véase Nota 19);

b) Financiación corporativa (véase Nota 20);

Los recursos ajenos se reconocen, inicialmente, por su valor razonable, netos de los costes en que se haya incurrido en la transacción. Posteriormente, los recursos ajenos se valoran por su coste amortizado; cualquier diferencia entre los fondos obtenidos (netos de los costes necesarios para su obtención) y el valor de reembolso se reconoce en la Cuenta de Resultados Consolidada durante la vida de la deuda de acuerdo con el método del tipo de interés efectivo.

Los préstamos subvencionados sin interés, otorgados principalmente para proyectos de Investigación y Desarrollo se registran en el pasivo por su valor razonable. En el caso de subvenciones de proyectos de desarrollo, la diferencia entre el valor razonable y el valor de reembolso se reconoce como subvención, en el epígrafe de “Subvenciones y Otros pasivos” imputándose al resultado según el método del interés efectivo, en la línea de “Subvenciones” en el epígrafe de “Otros ingresos de explotación” de la Cuenta de Resultados Consolidada a medida en que se incurra en los intereses subvencionables y a lo largo de la vida del préstamo que los originó. En el caso en que la subvención se aplique a gastos de investigación, la diferencia entre el valor razonable y el valor de reembolso, se reconoce en resultados en la línea de “Subvenciones” en el epígrafe de “Otros ingresos de explotación” de la Cuenta de Resultados Consolidada, cuando se han incurrido los gastos, o en la línea de Subvenciones y Otros pasivos del Estado de Situación Financiera consolidado, cuando los gastos no se hayan incurrido.

Las comisiones abonadas por la obtención de líneas de crédito se reconocen como costes de transacción de la deuda siempre que sea probable que se vaya a disponer de una parte o de la totalidad de la línea. En este caso, las comisiones se difieren hasta que se produce la disposición. En la medida en que no sea probable que se vaya a disponer de todo o parte de la línea de crédito, la comisión se capitalizará como un pago anticipado por servicios de liquidez y se amortiza en el periodo al que se refiere la disponibilidad del crédito.

Los recursos ajenos se clasifican como pasivos corrientes a menos que se tenga un derecho incondicional a diferir su liquidación durante al menos 12 meses después de la fecha del Estado de Situación Financiera Consolidado.

2.18.1.Bonos convertibles

Conforme a lo previsto en los Términos y Condiciones de cada una de las emisiones de bonos convertibles, el Emisor podrá decidir, en el momento en que los inversores ejerciten su derecho de canje, si entrega acciones de la Sociedad o la combinación de efectivo por el nominal y acciones por la diferencia (para más información sobre los Bonos convertibles, véase Nota 20.3).

Siguiendo lo establecido en la NIC 32 y 39 y de acuerdo con los Términos y Condiciones de la emisión, dado que el bono otorga a las partes el derecho a elegir la forma de liquidación, el instrumento da lugar a un pasivo financiero. El derecho que otorga el contrato a Abengoa de seleccionar el tipo de pago y siendo una de estas posibilidades el pago mediante un número variable de acciones y caja hace que la opción de conversión deba clasificarse como un derivado implícito pasivo. De esta forma, el instrumento que se desprende del contrato tiene un carácter de instrumento hibrido, que incluye un elemento de pasivo por deuda financiera y un derivado implícito de pasivo relativo a la opción de conversión que tiene el bonista.