Abengoa

Abengoa

Informe Anual 2012

- Información Legal y Económico-Financiera

- Informe de gestión consolidado

- Evolución de los negocios

3.- Evolución de los negocios

3.1. Evolución reciente

3.1.1.

La evolución de las principales magnitudes del Balance y de la Cuenta de Resultados durante los últimos ejercicios ha sido la siguiente:

3.1.2.

En el balance, destacamos el crecimiento del epígrafe “Inmovilizaciones en Proyectos” que asciende a 10.058 M€ en 2012, fundamentalmente por activos intangibles, representativas de las inversiones en determinadas concesiones situadas en Brasil, y por las inversiones en proyectos de gestión de aguas, medio ambiente y de las plantas e instalaciones de producción de Bioetanol y Solar de las diferentes sociedades promotoras de Proyectos participadas por otras filiales de Abengoa, S.A.

Las inversiones de estas sociedades promotoras se han realizado, en general, mediante el procedimiento de “financiación de proyecto”, fórmula de financiación concertada con la entidad financiera para que ésta obtenga su recuperación a través de los fondos generados en su explotación. Este tipo de financiación es, por tanto, sin recurso a los socios.

La contrapartida de estas inversiones queda reflejada en el pasivo del Balance, en el epígrafe “Financiaciones sin recurso aplicadas a proyectos”, que al cierre de 2012 supone 6.386 M€ del pasivo no corriente y 589 M€ en el pasivo corriente.

El patrimonio neto se ha incrementado un 6% hasta alcanzar los 1.832 M€, debido fundamentalmente al resultado del ejercicio y al aumento de las participaciones no dominantes en los proyectos de líneas de transmisión en Brasil.

La Deuda Neta corporativa, a efectos del covenant del préstamo sindicado de Abengoa en 2012 asciende a 1.409 M € (posición neta de deuda) frente a 120 M € (posición neta de deuda) del ejercicio 2011.

La transformación en tamaño y estructura del Balance de Abengoa en los cinco últimos ejercicios corresponde a determinadas actuaciones, cuyo efecto final en Balance se aprecia en atención a los siguientes elementos de variación:

a) Durante el ejercicio 2008 se continuó con la construcción de proyectos propios destacando 4 plantas termosolares (PS 20, Solnova 1, Solnova 3 y Solnova 4), y 3 plantas de etanol (Rotterdam, Indiana e Illinois).

b) En el ejercicio 2009 se puso en marcha la planta termosolar de 20 MW con tecnología de torre PS 20.

c) También en 2009, Abengoa accedió al mercado de capitales realizando dos emisiones de bonos por un importe total de 500 M€.

d) Durante 2010, se pusieron en marcha 3 nuevas plantas de etanol (Rotterdam, Indiana e Illinois) y 3 nuevas plantas termo-solares (Solnova 1, Solnova 3 y Solnova 4).

e) Igualmente, durante 2010, se realizaron nuevas emisiones de bonos por importe total de 1.200 M€ aproximadamente.

f) Con fecha de 5 de septiembre de 2011, Abengoa, S.A. procedió a cerrar un acuerdo con la empresa Schneider Electric, S.A. para vender su participación accionarial del 40% en la empresa Telvent GIT, S.A. La venta de dicha participación ha supuesto una entrada de caja de 391 M€ y un resultado de 91 M€ reflejado en el epígrafe de “Resultados del ejercicio procedentes de actividades interrumpidas neto de impuestos” de la Cuenta de Resultados Consolidada.

g) Adicionalmente, con fecha 30 de noviembre de 2011, Abengoa, S.A. procedió a cerrar un acuerdo con Compañía Energética Minas Gerais (CEMIG), a través de la entidad Transmissora Aliança de Energía Eléctrica, S.A. (TAESA), para vender su participación accionarial del 50% en las empresas STE, ATE, ATE II y ATE III, así como el 100% en la empresa NTE. La venta de dichas participaciones han supuesto una entrada de caja de 479 M€ y un resultado de 45 M€ registrado en el epígrafe de “Otros ingresos de explotación” de la Cuenta de Resultados consolidada (43 M€ después de impuestos).

h) Con fecha 4 de Octubre de 2011, Abengoa, S.A. alcanzó un acuerdo de inversión con First Reserve Corporation (a través de filial específica) en adelante First Reserve o FRC, fondo de inversión de nacionalidad estadounidense especializado en capital privado e inversiones dentro del sector energético, en virtud del cual se comprometió a invertir 300 M€ en el capital social de Abengoa en los términos y condiciones establecidos en un acuerdo de inversión (en adelante, el "Acuerdo de Inversión").

i) Con fecha 16 de marzo de 2012 la Sociedad alcanzó un acuerdo con la Compañía Energética de Minas Gerais (CEMIG) para vender el 50% que controlaba Abengoa de la compañía que aglutina cuatro concesiones de transmisión (STE, ATE, ATE II y ATE III). Con fecha 2 de julio de 2012, se recibió el cobro del precio de venta por las acciones pactado por importe de 354 millones de euros. La venta de estas participaciones ha supuesto un resultado de 4 millones de euros registrado en el epígrafe de “Otros ingresos de explotación” de la Cuenta de Resultados Consolidada.

3.1.3.

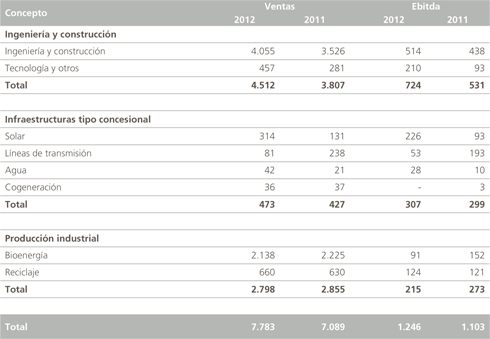

Las ventas consolidadas a 31/12/12 alcanzan la cifra de 7.783 M€, lo que supone un incremento del 10% sobre el año anterior.

La cifra de EBITDA (Resultado antes de intereses, impuestos, amortizaciones y provisiones), alcanza los 1.246 M€ incrementando sobre el año 2011 en 143 M€ (un 13% más).

El resultado atribuido a la sociedad dominante de Abengoa ha disminuido en un 51% pasando de los 257 M€ registrados en 2011 a los 125 M€ conseguidos en el mismo periodo de 2012. Si excluimos en ambos periodos el impacto de los resultados por la venta de líneas de transmisión brasileñas, el impacto de la venta de Telvent y la valoración mark to market de los derivados, el incremento del resultado orgánico sería del 9%.

3.1.4.

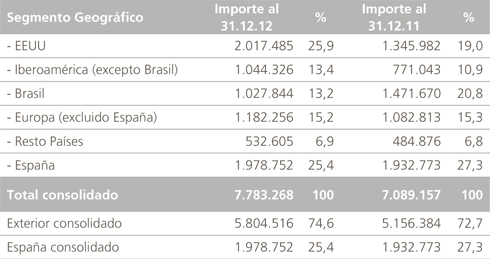

En el ejercicio 2012, Abengoa ha seguido incrementando su actividad exterior en volumen y en diversificación. De los 7.083 M€ de facturación consolidada del ejercicio 2012, 5.805 M€ (75%) corresponden a ventas en el exterior. La actividad en España ha supuesto 1.979 M€ (el 25%) frente a 1.932 M€ del año 2011 (27%).

3.1.5.

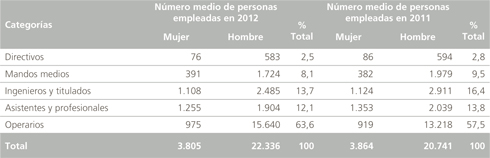

En cuanto al número medio de empleados, la situación comparativa es la siguiente:

© 2012 Abengoa. Todos los derechos reservados